[GRATIS] Tesis Seco: líder europeo de internet de las cosas (IoT)

Empieza el año regalando la mejor forma de hacer crecer tu patrimonio

✅ Empieza el año invirtiendo y haciendo crecer tu patrimonio!

🛍️Aprovecha el descuento del 35% y canjea o regala Quality Value a tus familiares y amigos!

👉Recuerda que si traes a nuevos puedes conseguir hasta un 60% de descuento en tu próxima suscripción o renovación.

🧑🤝🧑Y por último, si sois un grupo de 2 o más suscriptores tenemos un descuento del 50%

La mejor manera de saber si merece la pena suscribirte a Quality Value es viendo si el contenido que vas a recibir te va aportar valor o no. Por ello, a continuación vamos a dejar en abierto dos semanas una de las últimas tesis más interesantes que hemos realizado sobre la empresa Seco que tenemos en la cartera Quality Value.

De esta manera podréis comprobar el tipo de trabajos y las publicaciones que recibiríais si fuerais suscriptores.

*Tiempo aproximado de lectura: 17 minutos

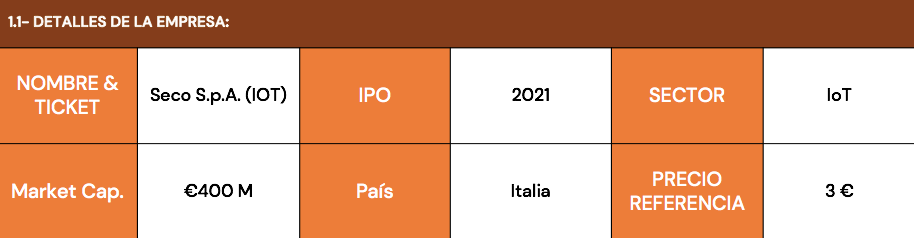

Seco nació en 1979 en Italia y tiene su sede en Arezzo (Italia).

Su mayor crecimiento (como ahora veremos) se ha experimentado desde 2019 con la compra de Fannal Electronics ese mismo año, de Inhand, Ispirata y Hopenly en 2020 y su salida a bolsa en 2021.

Estamos hablado de una empresa pequeña pero ya consolidada, en 2022 consiguió una facturación de mas de 200 millones de euros, cuenta con más de 900 empleados, 10 centros de innovación y 5 plantas de producción y con presencia en más de 9 países.

Seco S.p.A. desarrolla microordenadores integrados, sistemas integrados y soluciones IoT. La empresa ofrece módulos, ordenadores monoplaca, ordenadores integrados sin ventilador, soluciones HMI, placas portadoras, kits de inicio y accesorios, así como soluciones de hardware y software personalizadas e integración de sistemas.

Se estima que en 2024 tendremos más de 10 mil millones de dispositivos conectados, lo que sería un crecimiento desde 2020 del 15% anual, llegando a un mercado potencial de 500 mil millones de euros en 2024.

Sus productos se utilizan en diversas aplicaciones; como transporte, automatización industrial, medicina, café y vending, señalización digital, automatización de edificios, aeroespacial, defensa, valores/vigilancia, energía y servicios públicos, y dispositivos.

El 78% de sus ingresos viene de EMEA, el 13% de EEUU y el 7% de APAC, por lo que podemos ver que aunque su principal fuente es Europa, tiene negocio en las principales regiones del mundo.

Desde 2018 su crecimiento ha sido espectacular con un +22% anual solo de forma orgánica y un 52% de crecimiento de su EBITDA.

Este crecimiento se ha visto impulsado en 2022 registrando un +78% en sus ventas. Esta aceleración se debe en parte a tu cambio en el modelo de negocio, un modelo de negocio espectacular que le va a permitir en la próxima decada aumentar los ingresos recurrentes y convertirse en un negocio muy predecible.

En el siguiente apartado explicaremos en detalle este modelo de negocio, que es una de las claves y motivo por lo que invertimos en Seco.

Seco tiene un modelo de negocio b2b, es decir sus clientes son empresas.

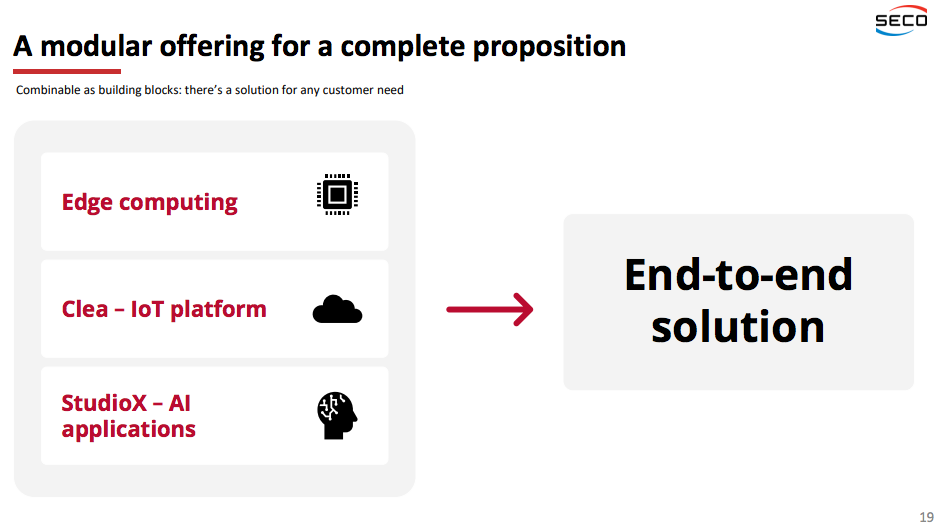

Históricamente lo que la empresa vendía únicamente era lo que ellos engloban en la vertical de “Edge Computing”; ordenadores monoplaca, ordenadores integrados sin ventilador, soluciones HMI, placas portadoras, es decir hardware.

Empresas que realizan maquinas de correr para gimnasios compran a Seco el hardware para implementarlo en ellas y ofrecer diferentes funcionalidades, o empresas industriales, sus principales clientes con el 35% de las ventas, quienes compran el hardware para por ejemplo automatizar centros logísticos.

Ahora bien desde 2020 y 2021, se ha creado la vertical “Clea” que básicamente es un software para poder ofrecer distintas funcionalidades tanto a las propias empresas (b2b) (back-office donde poder gestionar sus dispositivos), como a los clientes finales (b2c).

Esta nueva vertical permite a los clientes de Seco ofrecer multitud de aplicaciones y ofrecer experiencias de consumo, como por ejemplo pantalla tactil con diferentes funcionalidades en la maquina de correr que hemos mencionado anteriormente o como en las maquinas de café cuando un usuario va a comprar un café en un maquina de vending.

Clea es un software de código abierto, es decir permite a sus clientes crear sus propias aplicaciones en función de sus necesidades. Si una empresa x quiere crear una app que le permita saber cuantos cafés de media se han vendido por cliente puede desarrollarla bajo el paraguas de Clea. Además la empresa podrá decidir si utilizarla solo ellos o incluso venderla a 3º.

Para entenderlo mejor podemos poner el ejemplo de Google Play y su ecosistema android, un desarrollador puede crear una app bajo el lenguaje de android y publicarla en la app store. Posteriormente Google se lleva un % de las ventas que el desarrollar generé en su plataforma. Seco hace lo mismo con sus clientes, pone la plataforma y posteriormente le cobra por su generación de ingreso. Este es un modelo super potente con una posición de dominio de las plataformas frente a los 3º desarrolladores brutal.

Además, Seco también ofrece servicios de creación de app ad-hoc para sus clientes, ofreciendo tanto el hardware como el software, incrementando el ingreso medio por cliente.

Seco lanzó su propia app store “Clea Store” el 25 de este mismo año 2023:

Además, el software, las apps que realicen sus clientes o las que cree Seco bajo el mandato de sus clientes, pueden basarse en la tecnología IA, ofreciendo funcionalidades tales como la estimación de cuando las maquinas van a entrar en un estado de potencial riesgo de reparación, predictivilidad del comportamiento de sus clientes por ejemplo en el uso de cargadores eléctricos…

En definitiva la introducción de Clea en el modelo de negocio permite a Seco ofrecer una solución end-to-end, tanto el hardware como el software, ofreciendo un servicio one-pit-stop, un cliente acude a Seco y puede encontrar todo lo que necesita para crear su negocio sin necesidad de irse a un tercero.

Este modelo crea un circulo virtuoso para Seco:

Vende el hardware: esta es una venta unitaria que luego se suman ingresos por mantenimiento. Un ejemplo para entenderlo por comparación lo tenemos en el negocio de ascensores, Otis vende ascensores pero estos le permiten un ingresos recurrente en forma de mantenimiento. Aquí estas vendiendo hardware por lo que el margen es medio al tener que hacer frente al coste de materiales.

Customización del hardware a cliente: los clientes quieren personalizar los dispositivos a sus necesidades y ese servicio lo ofrece Seco. Este es un servicio de ingeniería de hardware donde tiene un mayor margen que la simple venta donde el valor añadido es menor

Desarrollo del software: creación de aplicaciones para sus clientes. Estamos hablando de un servicio de ingeniería de software, como el que ofrece Nagarro o Endava. Este servicio tiene menos costes que el hardware lo que ofrece unos márgenes mucho mayores.

Por lo tanto el circulo es el siguiente;

El cliente, compra un dispositivo (hardware), paga x por el y luego pagará por su mantenimiento.

Si el cliente quiere personalizar el dispositivo, Seco cobra por ello.

Si el cliente quiere el servicio de desarrollo de una app, se le cobra por la creación.

Tanto si la app la desarrollo Seco como si no, si un cliente tiene una app en Clea debe pagar un fee mensual, simplemente por estar.

Si su app tiene un uso superior al estimado pagan un extra.

Y además por todos los ingresos generados por las app, sean o no desarrolladas por Seco, esta se queda un 30%.

¿Se puede pedir algo más?

Todo lo mencionado anteriormente, permite a Seco tener un modelo de negocio de una calidad suprema ofreciéndole:

Alta visibilidad de ingresos: una vez que hay una venta, el ciclo de vida de un hardware suele ser de 3-5 hasta incluso 10 años. Es decir, tu cliente va ser tu cliente durante al menos 3 años.

Recurrencia de ingresos: actualmente la recurrencia de ingresos a través de Clea es del 10%. Pero hay que tener en cuenta dos puntos: a) todos los dispositivos vendidos por Seco ofrecen una base de clientes potenciales de Clea. No sabemos exactamente cuales hay pero estiman que en 2022 produjeron alrededor de 1 millón de dispositivos, b) Clea ha sido lanzado completamente este año 2023. De estos tiempos viene la opcionalidad que tenemos para los próximos años.

El modelo y circulo virtuoso de su negocio que acabamos de explicar permite a Seco tener unas ventajas competitivos envidiables frente a sus competidores.

Estas ventajas o MOAT son las siguientes:

Efecto red: la red de dispositivos instalados en sus clientes le otorga a Seco una posición de dominio alta, si un competidor quiere luchar contra ellos tiene que romper esta red, hecho difícil teniendo el cuenta la siguiente ventaja competitiva;

Coste de sustitución: una vez instalado el hardware su sustitución es costosa para el cliente, en nuestra opinión es incluso mayor que el software. Imagínate una empresa de cargadores eléctricos que utilice piezas de Seco, si las quiere cambiar en ese modelo le va a ser imposible, podría cambiarlo en modelos siguientes pero difícilmente en ese.

Recurrencia y visibilidad de ingresos: tanto del hardware con su mantenimiento, como la nueva vía de ingresos del software con la vertical Clea lo ofrece una visibilidad de 3 años y actualmente una recurrencia del 10% con una potencial expansión elevada.

Activos intangibles: los dispositivos que venden constituyen una activo intangible muy importante para la empresa. A estos se ha sumado recientemente el software de Clea.

Como siempre decimos, la clave para mantener la posición de dominio de las empresas pasa por seguir ofreciendo un servicio y producto de una calidad superior a sus competidores. Y en Seco esta ley aplica igualmente, si deja de ofrecer buenos productos, aunque la erosión de sus cuentas será de manera más progresiva que en otros negocios debido a las ventajas competitivas mencionadas de efecto red y coste de sustitución, el debilitamiento acabará llegando.

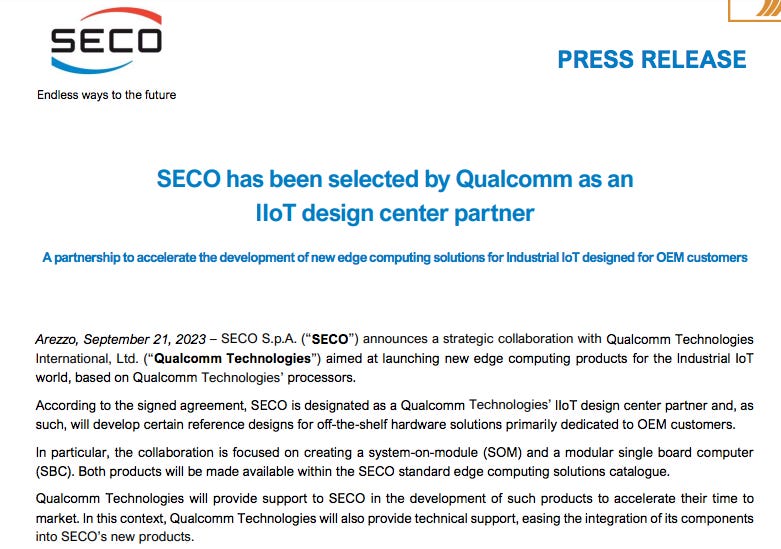

Nos alegra ver como los productos de Seco de momento siguen estando a la vanguardia del mercado. Esto lo suponemos gracias a las siguientes dos últimas noticias relevantes:

Resumen de palancas que impulsarán el crecimiento futuro:

Estrategia de crecimiento de la empresa

Los principales drivers de crecimiento que tiene encima de la mesa la empresa son los siguientes:

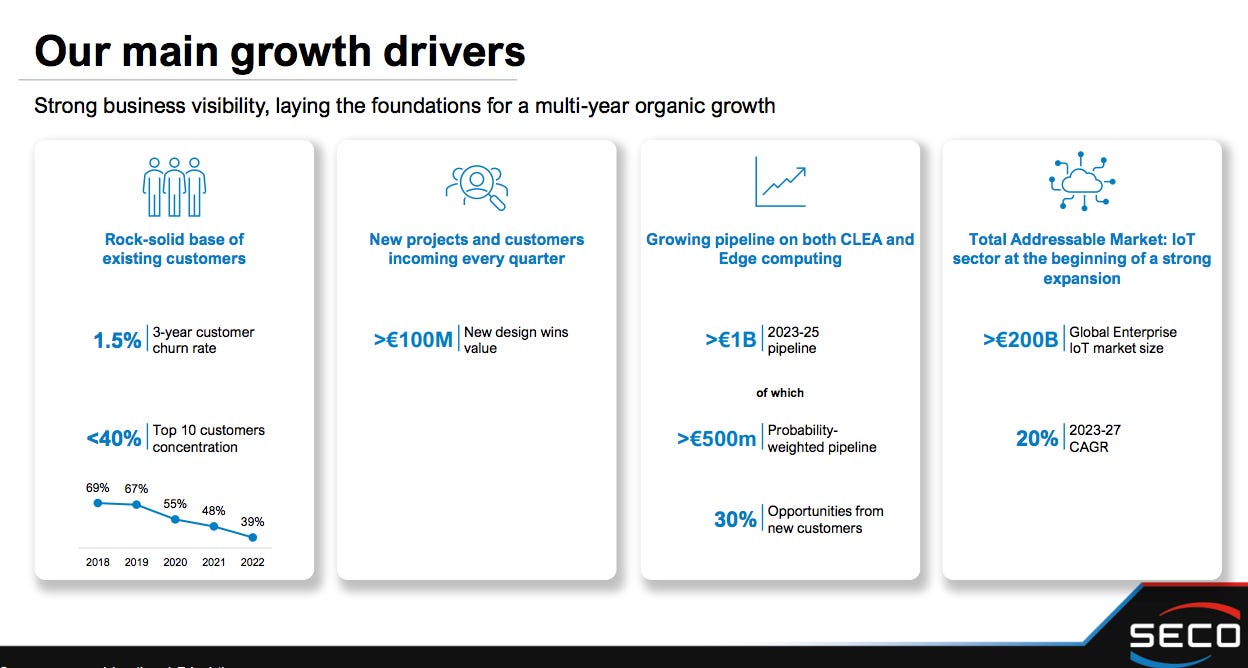

Existencia de una base solida de clientes: como hemos mencionado anteriormente las características del propio negocio este hecho le permite tener una posición de dominio relevante, teniendo a los clientes al menos 3 años con ellos, ofreciendo visibilidad y recurrencia. Destacar también la bajada de relevancia del TOP 10 de los clientes, es impresionante ver como desde 2018 el % de ventas de este selecto grupo de clientes ha bajado de un 69% a un 39% en 2022.

Sector creciendo al 20% anual hasta 2027 donde se espera que haya un mercado potencial de 500 mil millones de euros en 2024. Actualmente sería de 200 mil millones y Seco en 2022 facturó 200 millones.

Adquisición de nuevos clientes: gracias a este crecimiento secular del sector esperan esperan aumentar el número de nuevos clientes. Estiman que 100 millones van a venir de nuevos clientes, a los cuales ya les están diseñando nuevos proyectos.

Crecimiento de la vertical de CLEA: el mercado potencial de Clea se basa en la cantidad de dispositivos IoT instalados en el mundo, cuanto más haya, más grande será su mercado. La empresa estima que en 2024 habrá 63 millones de dispositivos.

Todas estas palancas les permite estimar que pueden alcanzar 1.000 millones de euros en 2025. Puede parecer ambicioso pero estipulan que 500 millones los tienen en el backlog y ven muchas oportunidades de ejecutarse. Estiman que el 30% provenga de nuevos clientes y el 70% de los ya existentes.

A estas 5 palancas de crecimiento, se les podría sumar la palanca inorgánica de las adquisiciones, la cual fue activada en 2020 y 2021, y que estimando que en 2024 pueden quedarse sin deuda neta, ni apalancamiento, su balance puede permitir activarla.

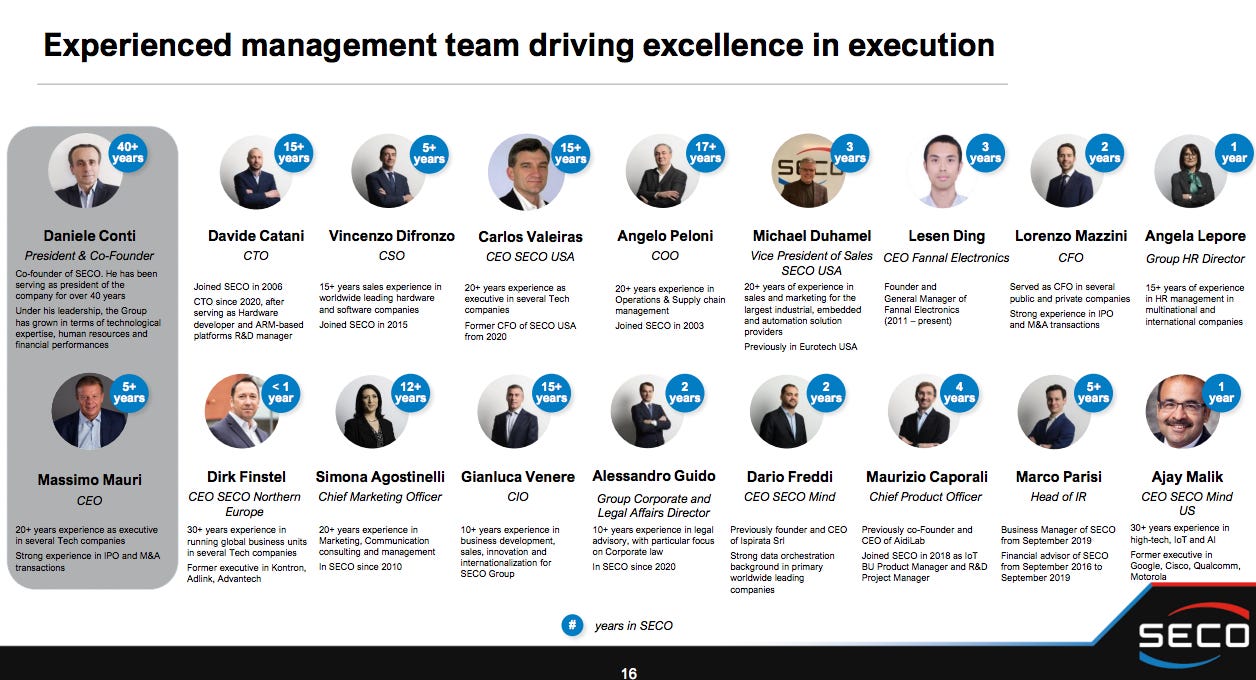

¿Quien forma la directiva?

Seco cuenta con una directiva con mucha experiencia en el sector como podemos ver a continuación:

¿Quien es nuestro hombre clave, nuestro caballero blanco “white knight”?

Nuestro hombre clave es Daniele Conti, actual presidente y fundador de la empresa.

Daniele a través de sus empresas HCS y DSA es propietario del 33% del accionariado de Seco. Es decir podemos decir que al frente de la empresa esta su fundador y máximo accionista, hechos que nos encantan y buscamos en nuestras inversiones en empresas.

¿Cómo está compuesto el accionariado?

Antes de ver el estado actual del accionariado me gustaría destacar una operación que se produjo el 3 de abril de este mismo año, cuando se comunicó la entrada en el capital de 7-Industries, comprando una participación del 11,2% de la empresa a un valor de 4,69€/acción.

7-Industries es un family office fue creado cuando la familia Wertheimer, propietarios del grupo siderurgico de IMC, el cual fue vendido en 2006 a mismísimo Warrent Buffet y que actualmente esta dentro del conglomerado de Berkshire Hathaway.

Este es el tipo de accionariado que más nos gusta, como teníamos en Majorel, (recientemente OPADA por Teleperformance con un 43% de prima) externos con posición importante en la empresa que exijan desde fuera a la directiva un buen trato al accionista.

La operación consistió en un incremento de capital de 65 millones y 5 millones en acciones que tenía la empresa en cartera, a una valoración de 4,69€ por acción. Actualmente cotiza entorno a 3€, es decir un 36% menos. Como detalle destacar la necesidad de quedarse en el capital al menos 2 años.

Esta ampliación de capital ha supuesto un aumento del 11% de acciones en circulación.

Este aumento de capital, va a ser compensado con un incremento aproximado a falta de finalizar el año del 20-30% en el valor de los ingresos por acción y la reducción de la deuda con esos 65 millones, que hará bajar el apalancamiento de 2,7x a 1,2x.

En general, en nuestra opinión es una buena operación que va a dar entrada a un buen accionista, que ha comprado a un precio 36% superior al que esta ahora, con visión a largo plazo y que va a servir para bajar la deuda en un periodo donde los tipos están altos, permitiendo bajar costes y posibilitando posibles adquisiciones futuras al tener un balance saneado. En la siguiente imagen podemos ver los procesos para la operación, los cuales ya han sido ejecutados y 7-Industries ya tiene el 11,6% del capital.

7-Industries se une a otro socio y accionista relevante que tiene Seco; la empresa Camozzi, quienes entraron en el capital de Seco tras la compra de estos en 2022 de la vertical de Camozzi Digital, especializada en desarrollo de aplicaciones y algoritmos de IA, área relevante en la estrategia de potenciación de la vertical Clea. Esta vertical fue comprada con acciones de Seco y actualmente Camozzi tiene el 6,73% de las acciones.

Nos gusta mucho esta estrategia de accionariado que tiene Daniele Conti dando entrada en el capital a socios estratégicos con una visión a largo plazo.

El resto del capital lo forman el Fondo Italiano de Inversión, un fondo impulsado por el gobierno italiano, y Olivetti SPA, un fabricante de computadoras, impresoras y otras máquinas de negocios.

Por último tenemos un capital flotante en manos de inversores minoristas del 30%.

¿Tiene un plan de remuneración con acciones “Stock Base Compesation”?

El 27 de junio de este año 2023 el consejo aprobó un plan de remuneración variable en acciones tanto para el CEO como para directivos, para los años 2024-27.

En cuanto a las razones que fundamentan la propuesta de aprobación del Plan CEO y del Plan de Dirección, se considera que dichos Planes, están basados en la asignación de opciones sobre acciones cuyo devengo y, por tanto, ejercicio, están sujetos a un periodo de carencia constituyen una herramienta adecuada de incentivación, atracción y retención de empleados.

Además, se considera que este sistema de incentivos es adecuado para garantizar la alineación entre los intereses de los beneficiarios y los de los accionistas, al estar claramente vinculado al crecimiento de la cotización de la acción SECO.

Cabe señalar que la Sociedad considera útil y conveniente fijar con antelación los términos y condiciones del Plan de Dirección, con el fin de alcanzar los objetivos mencionados.

Por lo que se refiere en particular al Plan CEO, cabe señalar que a la Sociedad le interesa mantener la relación con el beneficiario también para el trienio 2024-2026 y, a efectos de lo anterior se considera útil y conveniente definir de antemano los términos y condiciones de un plan de incentivos, con el objetivo de (i) implicar e incentivar al beneficiario, cuya actividad se considera de importancia fundamental para la consecución de objetivos estratégicos del Grupo, (ii) incentivar la permanencia del beneficiario en el Grupo, y (iii) alinear los intereses del beneficiario con los intereses del beneficiario con los de la Sociedad y los accionistas durante el horizonte temporal del Plan, reconociendo su contribución al incremento del valor de la Compañía.

Destacar que el plan será retribuido no como un coste sino con el incremento de acciones, en total se podrán emitir un máximo de 4 millones de acciones para el Plan del CEO y 7 millones para el de directivos, es decir un total de 11 millones, que si se ejecutan todas supondría un aumento del numero de acciones de un 2,1% anualmente desde 2024 a 2027.

Nuestra opinión, es que no es una cifra elevada, nos parece bastante razonable, no sabemos los objetivos en concreto pero viendo el comunicado entendemos que van alineados con el crecimiento de la acción. Si se incrementan las 7 millones de acciones, a priori será una buena noticia, será porque la acción ha superado con creces este incremento. En este punto, es clave tener en cuenta quienes son los accionistas antes mencionados, no creo que ninguno de ellos aprueben un plan para la directiva que no este alineado con sus intereses como accionistas.

La estrategia histórica de asignación de los beneficios ha sido la siguiente:

Creemos que la estrategia seguirá siendo muy parecida, es decir a corto plazo estimamos que la generación de caja irá destinada a:

Seguir haciendo crecer su negocio de forma orgánica, con el desarrollo e innovación continua de sus productos

Acabar de pagar la deuda restante.

Y en el medio y largo plazo, con la deuda saldada no descartamos adquisiciones de empresas que le permitan mejorar sus productos o servicios, o introducción en nuevos mercados o asentamiento de en los ya existentes.

*Todos los ratios están basados en el escenario normal que veremos en el último punto de la tesis.

Si nos atendemos a la excelencia del modelo de negocio explicado en la v1, los datos actuales de retornos pueden parecen bajos:

Pero hay que tener en cuenta que Seco sigue siendo una empresa pequeña que está invirtiendo la mayoría de sus ingresos para seguir creciendo y que aún no tiene la escala suficiente como para tener un apalancamiento operativo que le impulse los márgenes y por ende retornos sobre el capital.

Estimamos que para 2028 los ratios se pueden ir a estos porcentajes:

Como podéis ver los márgenes actuales ya son de empresa de mucha calidad:

Y lo comentado anteriormente aplica también a los márgenes, donde esperamos una expansión de los mismos para 2028 conforme vaya ganando escala:

Gracias a la entrada en el capital de 7-Industries que ha permitido la inyección de €65M, el apalancamiento de la empresa ha bajado a 1.2x Deuda neta/EBITDA, un ratio más que razonable para este tipo de negocio.

Estimamos que la deuda, se mantendrá en los próximos años entorno al 1x de apalancamiento, contando con que hará alguna adquisición. Si no la hacen, por la generación de caja este ratio bajará y no tendrá deuda neta para 2028.

Estos son en nuestra opinión los principales riesgos a los que se enfrenta Seco:

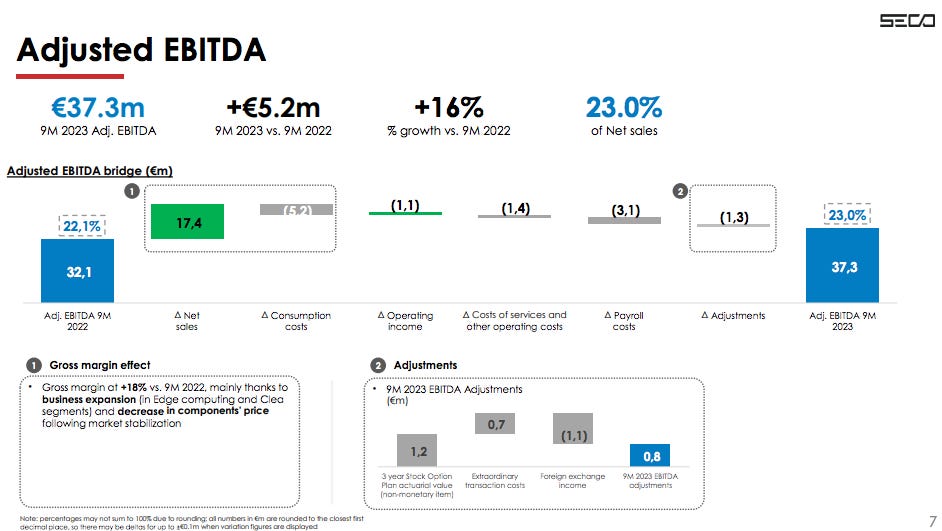

En cuento a los resultados presentados recientemente, podemos ver como a pesar de ser un año difícil por la incertidumbre económica que hay, Seco logró crecer bien en todas sus métricas financieras:

Ventas = +12% de forma orgánica. Pocas empresas te ofrecen un crecimiento así.

Destacar el crecimiento de un +12% de CLEA, esta vertical de negocio le va a proporcionar a Seco un aumento de los ingresos recurrentes. Recordar que el 40% de los ingresos de CLEA son recurrentes.

El EBITDA se situó en un margen del 22% lo que provocó un crecimiento del 16% versus 2022.

Si ajustamos, quitando el coste de stock option de €1,2M, costes extraordinarios y cambio de moneda, el margen esta en el 23%

El crecimiento del beneficio neto ha crecido “solo” un 8% por el crecimiento de la inversión en innovación y el aumento del coste de la deuda. Aún así el margen es del 10%, muy buen margen para ingresos netos.

A continuación podéis ver los datos clave a monitorizar en las presentaciones de resultados y noticias del empresa y competidores:

Media histórica de múltiplos:

PER: entre 35x

EV/EBIT: entre 23x

EV/EBITDA: entre 16,2x

Cap/FCF: 43x

La estimaciones de los analistas para los próximos 2 años son las siguientes:

Viendo los resultados de los 9 primeros meses, los resultados estimados por los analistas para todo el año 2023 parecen muy factibles de cumplirse:

Actualmente, contando con el escenario mencionado arriba para 2023, estaría cotizando a:

No obstante, el potencial de Seco esta a 3-5 años vista. Si consigue seguir creciendo a buen ritmo y expandir sus márgenes, el mercado se lo recompensará con múltiplo altos, ya que esta calidad del negocio lo merece.

En nuestra opinión, un múltiplo mínimo para esta empresa sería de:

25x PER

14 Ev/EBITDA

A continuación, hemos realizado 3 posibles escenarios de valoración con sus diferentes variables y su potencial valor en 5 años con su % (CAGR) Compound annual growth rate.

Estimaciones financieras para cada escenario:

Múltiplos para cada escenario:

Como podéis ver la diferencia entre el escenario bueno y normal radica únicamente en el múltiplo de valoración.

Estimaciones de su potencial valor y rentabilidad a 2028: