Tesis nº38: Teleperformance: una situación especial tras el auge de la IA y la compra de Majorel

Analizaremos por qué la IA puede beneficiarle, precisamente de la mano de quien ha causado el desplome de sus acciones: ChatGPT

Sabemos que la mayoría de vosotros sois inversores y que, ante un mercado bajista como el que estamos, se analiza en detalle dónde invertir nuestro capital.

Por ello, queremos ser transparentes y ponéroslo fácil a la hora de analizar si nuestro servicio os aportará el valor esperado:

La tesis de hoy será gratuita. De esta manera, podréis analizar si el contenido es lo que esperáis y queréis recibir alrededor 12x tesis al año como esta y acceder a las 37x ya publicadas, así como a todo el contenido.

Además, vamos a ofrecer un descuento del 40% en la suscripción mensual y anual. De esta manera optimizaréis vuestro capital y por solo 7,49€ al mes (plan anual prorrateado) recibiréis de cada semana ideas y tesis de inversión.

Más información sobre nosotros aquí.

Nuestras tesis (acceso a todas las tesis) suelen ser sobre empresas pequeñas europeas que es donde estamos especializados. Teleperformace (TEP en adelante) sí es una empresa europea, en concreto francesa, pero no es pequeña, estamos hablando de una empresa que facturó en 2022 más de 8 billones de euros.

El motivo de esta tesis viene provocado por la situación especial que se ha creado, sobre todo, tras la OPA con un 43% de prima por parte de TEP sobre Majorel, quien era nuestra 3ª mayor posición por aquel entonces.

El 26 de abril, cuando comunicaron la intención de compra de Majorel, ésta subió hasta 29-30€ (precio acordado para la compra) mientras que TEP bajó un 14% y, desde entonces, ha seguido bajando hasta la fecha por la creencia por parte del mercado de que han sobre-pagado y que no es una buena operación. Nosotros conocemos bien Majorel, era nuestra TOP 3, por lo que vamos a intentar detallar por qué no han sobre-pagado y por qué estamos ante una buena adquisición.

La segunda narrativa del mercado que ha provocado el desplome de la acción es que la inteligencia artificial (IA) va a acabar con el negocio de TEP. Nosotros creemos que, en vez de perjudicarle, va a beneficiarle, y es lo que vamos a intentar explicar y argumentar de la mano precisamente de nuestro aliado ChatGPT.

Ambas narrativas han provocado que actualmente, según nuestras estimaciones post-OPA, uniendo TEP-Majorel, estaría cotizando entorno a PER 8x de 2023. Una empresa que este año, tras la unión de ambas empresas, crecerá un 47% sus ventas, que cuenta con un ROCE sin Goodwill del 36%, con un endeudamiento de menos 2x, con unas perspectivas de seguir creciendo y expandiendo márgenes, y con una directiva y accionariado, que como veremos durante la tesis está muy alineada con los intereses de los inversores.

A su vez, como en todas las tesis que realizamos, analizaremos en detalle su negocio, sus ventajas competitivas, por qué creemos que va a crecer y, sobre todo, cómo: qué hizo el negocio durante las crisis económicas y cómo suele comportarse este tipo de servicios en periodos de incertidumbre económica (lo explicaremos con ejemplos gráficos); quién está detrás de la empresa, si hay alineación de intereses, qué ha hecho la directiva con el dinero generado, veremos los principales ratios y analizaremos en profundidad los riesgos a los que se enfrenta la empresa.

Por último, expondremos 3 escenarios de valoración con sus diferentes especificaciones y potenciales rentabilidades a 5 años.

Como BONUS, y esto sí será exclusivo para suscriptores, al final del texto daremos acceso a una presentación en PDF resumiendo la tesis.

Sin más, os dejamos con la tesis completa de Teleperformance, que tiene una estimación de lectura de 30 min.

Teleperformance es una multinacional presente en 88 países y cuenta con 420K trabajadores, trabajando el 50% de ellas de forma remota.

La empresa nació en Francia en 1978, salió a cotizar en 1986 en París y desde entonces ha ido creciendo orgánicamente y a través de adquisiciones. Todas estas compras podemos ver en la siguiente gráfica. Faltaría la última de este mismo año, precisamente la de Majorel.

¿Cuáles son sus líneas de negocio?

Teleperformance ofrece una amplia gama de servicios, pero sus lineas de negocio las podemos resumir en tres:

1) CX & Business Services:

Esta vertical es el core business de su negocio. Básicamente consiste en servicios de atención al cliente. Las empresas subcontratan en TEP sus servicios de atención y experiencia del cliente con sus productos o servicios.

Aquí tenemos servicios como la atención telefónica ante incidencias o dudas, ejecución de programa de loyalty para fidelizar a sus clientes y que no abandonen, o servicios de compliance, es decir, TEP asesora al cliente para que cumpla con toda la normativa de consumidores en determinados países.

2) Trust and safety:

En esta vertical, TEP ofrece servicios de moderación de contenidos en los productos de sus clientes o en sus propias redes sociales. Debido al auge del e-ecommerce y productos digitales (apps y webs), esta área ha sido una de las de mayor crecimiento. Además, se espera un crecimiento del mercado en los próximos años del 20%.

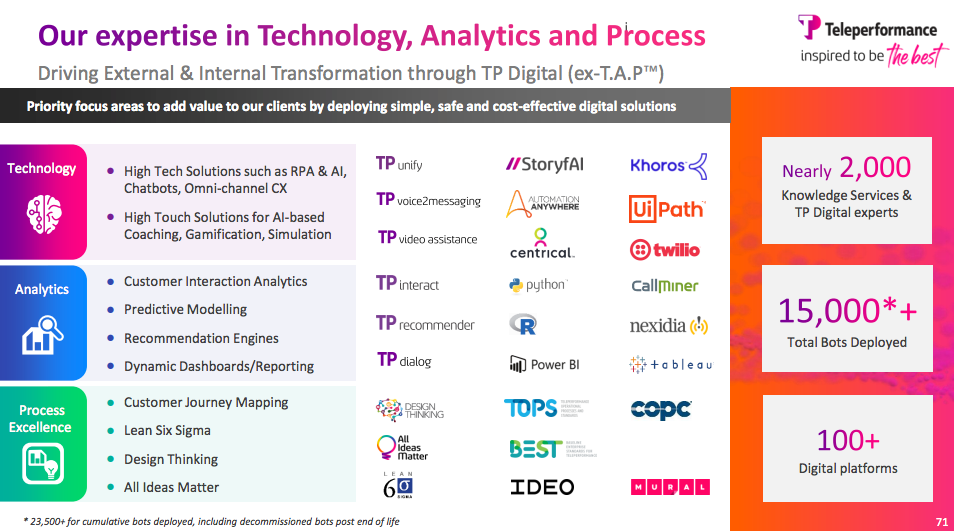

3) Technology, Analytics and Process:

Por último, tenemos la línea de negocio más tecnológica de la compañía. Aquí tenemos los servicios de:

Tecnología puramente, tales como los chatbots de atención al cliente cada vez más utilizados. TEP desarrolla chatbots para cada cliente utilizando sus datos y la tan famosa inteligencia artificial.

Analítica: ofrece servicios de recolección, muestra y reporting de datos de los clientes que han tenido interacción con los productos y servicios de los clientes

Business intelligence: básicamente, en base a los datos recopilados, ofrecen propuestas e ideas para mejorar la experiencia de sus usuarios.

Productos específicos - Servicios especializados

Como hemos visto anteriormente en la imagen de la historia de TEP, la compañía ha ido comprando numerosas empresas, muchas de ellas proporcionando nuevas vías de negocio. Estas nuevas vías, la empresa las reporta como servicios especializados.

Por ejemplo, en 2012 adquirió el control total de la empresa británica TLS contact. Esta compañía se dedica a gestionar visas y servicios consulares para clientes gubernamentales de todo el mundo. Se centran en proporcionar los aspectos administrativos del proceso de visa a través de una red global de Centros de Solicitud de Visa, lo que permite que los clientes gubernamentales se concentren en su función central de toma de decisiones.

Este negocio es muy estable, ya que tiene como cliente al sector público, pero en 2020 sufrió mucho con los cierres entre países, y en 2021-22 el cierre de China también le perjudicó. Ahora con su apertura está volviendo a crecer con fuerza, tal y como podéis ver a continuación:

Otra empresa que adquirió fue PSG Global Solutions, empresa que ofrece servicios de reclutamiento de personal.

Se estima que es un negocio que puede crecer al 12% anual en los próximos 5 años.

¿Quiénes son sus clientes?

Los clientes de TEP son principalmente grandes empresas, siendo el 50% multinacionales. Este dato es relevante ya que nos ofrece una seguridad acerca de la clase de clientes que tiene.

A nivel de industrias, podemos ver cómo de repartido está, ofreciendo una gran estabilidad al ciclo económico. Es decir, el negocio de sus clientes no está centrado en un solo sector cíclico. El sector más importante es el público con un 14%, área que suele caracterizarse por contratos estables y de duración media-larga, 6-12 meses.

Un dato muy relevante y que nos puede dar información de la recurrencia de los ingresos es que el 95% de los clientes queda anualmente con TEP, teniendo una relación media por cliente de 13 años.

Podemos ver algunos de sus clientes, como Santander o Samsung.

Otro punto relevante es saber la concentración de los clientes. Pues bien, como podemos, ver el TOP 10 de sus clientes solo representa el 30% del total de ventas. Podemos decir que TEP no es cautivo para nada de sus principales clientes, bajando el riesgo en caso de que alguno decida irse con otro competidor.

En nuestra opinión, la mayor ventaja competitiva reside en su posición de dominio en el mercado, la cual además se va ver incrementada con la adquisición de Majorel. El mercado se está concentrando en 2-3 players, y TEP es el más grande de ellos.

Actualmente, como veremos más adelante, el sector está inmerso en una transformación digital impulsada por herramientas tecnológicas destinadas a mejorar los servicios y la experiencia de los usuarios finales de sus clientes. En este sentido, es clave estar a la última a nivel tecnológico y no quedarse atrás, y entendemos que las empresas con mayor escala en la actualidad son las mejor situadas y las que tienen la mayor capacidad para desarrollar esas herramientas tecnológicas que permitan ofrecer el mejor servicio a los clientes. Todos estos software serán a su vez activos intangibles para la compañía.

TEP también contaría como ventaja competitiva cómo el efecto red puede producirse, ya que ante un mercado cada vez más concentrado, las dominantes serán las ganadoras y se llevarán mayor parte del pastel. Esto permitirá aumentar ventas y márgenes.

Estamos hablando de una empresa en la que sus clientes tienen una relación de vida con TEP de 13 años de media, con un 95% de retención. Estos datos nos ofrecen una visión de la posición de dominio y su propuesta de valor frente a competidores, así como de la existencia de costes de sustitución. Además, creemos que la necesidad de los servicios que ofrecen este tipo de empresas cada vez va a ser mayor por la propia tendencia a la transformación digital de la prácticamente totalidad del sector. El buen trato al usuario es clave para mantener clientes que te han costado adquirir. Aunque vengan periodos de recortes e incertidumbre económica, las empresas podrían bajar sus gastos, pero muy difícilmente quitar este servicio, y más cuando hablamos de empresas tan relevantes y con tanta marca como las mencionadas anteriormente.

En resumen, las ventajas competitivas serían las siguientes:

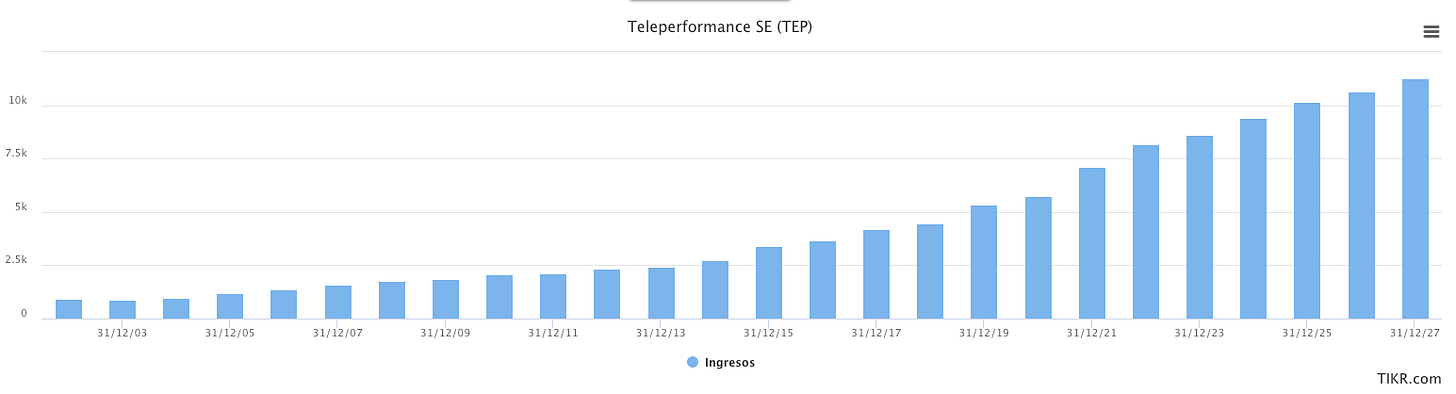

¿Cuál ha sido su crecimiento histórico?

El crecimiento de Teleperformance desde su salida a bolsa es muy ilustrativo:

Ventas y beneficio operativo:

Beneficio por acción:

Flujo de caja:

Evolución de la caja:

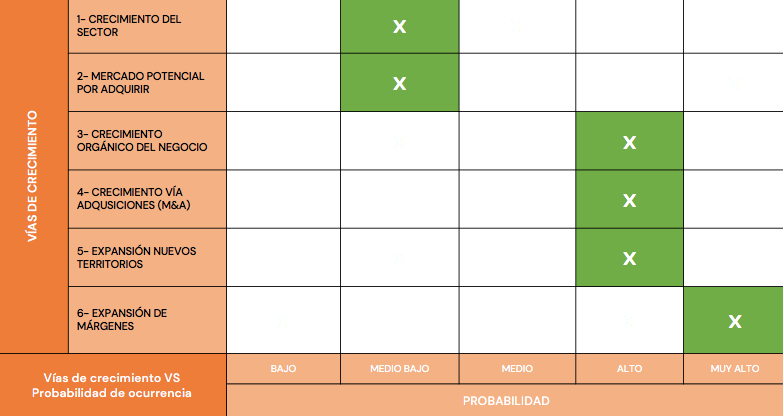

Resumen de palancas que impulsarán el crecimiento futuro:

Estrategia de crecimiento de la empresa - TP Cube:

La estrategia de la directiva se base en 3 verticales:

Mejora de los servicios que ofrecen.

Expansión nuevos mercados. Estar presente a nivel global.

Consolidar y mantener verticales de clientes, estar expuestos a diferentes sectores subyacentes.

Aquí es donde entra en juego la adquisición de Majorel, que a continuación analizaremos en detalle, compra la cual encaja perfectamente con la estrategia comentada y que le va a permitir a Teleperformance:

1. Mejorar sus servicios.

2. Tanto expandir territorios como consolidar los que ya tiene.

3. Ampliar verticales.

¿Qué paso en noviembre del 2022 cuando la acción cayó un 38%?

El 10 de noviembre de 2022 salieron unos artículos citando las malas condiciones de los trabajadores en EEUU y Colombia. Esto provocó una caída en el mismo día del 38%, principalmente por venta masiva de fondos ESG.

La empresa publicó una noticia ese mismo día desmintiendo los artículos, y a su vez lanzó un programa de recompra de acciones de 150 millones.

En meses posteriores, llegaron a acuerdos con los principales sindicatos y actualmente el nivel de satisfacción de sus empleados tiene unos ratios más que aceptables.

En menos de 2 meses la acción recuperó todo lo perdido en 1 solo día.

¿Y qué está pasando actualmente para que la acción se esté desplomando tras el rebote?

Hay dos narrativas que han provocado el desplome de la acción en bolsa y a continuación vamos a desgranar cada una de ellas:

1º Narrativa: La inteligencia artificial va a acabar con el negocio

Todo comenzó el 7 de febrero de 2023 cuando el señor Nadella, CEO de Microsoft, comunicó que iba a integrar chatgpt dentro de bing e iba a relanzar su buscador.

Esta noticia puso la IA en el centro de la conversación de los negocios y de todo el mundo:

En nuestra opinión, este comunicado consiguió lo que Nadella quería, que no era otra cosa que conseguir que se empezara a hablar de IA y de cómo las empresas podían utilizar esta tecnología en sus empresas. Todo con el objetivo de que gastaran más en cloud. Este evento, donde Nadella comunica el lanzamiento de Bing, curiosamente coincide días después de que Microsoft presentará unos datos débiles de la vertical de Azure (cloud).

Este tipo de narrativas, como pasó con las impresoras 3D, el coche autónomo o recientemente en 2020 con el metaverso, las OTTs tipo Netflix o las herramientas del teletrabajo, llevan consigo la extrapolación de que hay claros ganadores y absolutos perdedores. En los ganadores impera la euforia y la codicia, y en los perdedores el miedo más profundo. Pues bien, como todo en la vida, lo que predomina no es el negro o el blanco, sino los grises, ni los ganadores son tan ganadores ni los perdedores van a ir la quiebra. E incluso se puede dar el caso de que los que se creen que van a ser los perdedores sean en realidad los ganadores. Situación que ha dado en nuestra opinión con dos empresas que tenemos en cartera.

La primera es Google, tal y como comentamos en la actualización de cartera de febrero. En este artículo explicamos por qué creíamos, y seguimos creyendo, que el hecho que la IA esté en el foco de la conversación de negocios es positivo para ella. Fueron semanas de bajadas, donde aprovechamos para incrementar, y ahora, que ya está cerca de máximos de 52 semanas, estamos aprovechando para reducir, tal y como estamos comunicando en nuestro chat.

Y la segunda, es la propia Teleperformance, que como veis desde febrero no ha hecho más que bajar.

Pues bien, nosotros creemos que TEP puede ser ganadora con la aplicación de IA en su negocio, por eso es una de nuestras principales posiciones.

Y qué mejor forma de empezar este análisis que preguntarle directamente cómo afecta la IA al causante del desplome de sus acciones: el propio chatgpt.

Hemos empezado preguntándole lo siguiente;

¿Cómo va a afectar la IA a los servicios de atención al cliente?

Vale, está muy bien, pero ahora vamos a ser más directos;

¿La IA va a acabar con las empresas de atención al cliente?

Esto es precisamente lo que creemos nosotros y lo que comunicó la propia empresa el 25 de abril en su presentación de resultados.

La empresa cree que puede automatizar el 20-30% del volumen de sus servicios en los próximos 3 años. Esto implicaría per se una disminución de costes, aumento de eficiencias y expansión de márgenes.

La inteligencia artificial (IA) no va a acabar con el negocio de TEP, sino que lo va a mejorar, va a permitir ofrecer un mejor servicio a sus clientes y va a suponer un ahorro de costes para la empresa.

Antes de todo el boom de la IA que se ha producido posteriormente al 23 de febrero de este año, TEP ya estaba utilizando la inteligencia artificial en el desarrollo de chatbots para sus clientes. Ahora con un mayor foco en la IA, el desarrollo de la tecnología será más rápido lo que permitirá ofrecer mejores chatbots a sus clientes.

A su vez, la IA permitirá realizar una experiencia más personalizada a los usuarios de sus clientes, mejorando de esta manera el servicio de TEP.

Y, además de mejorar el producto de TEP, como ya hemos dicho, la IA automatizará procesos y mejorará la resolución de los problemas a los clientes, lo que, tal y como comunicó la empresa el 25 de abril, permitirá reducir tiempos y, por ende, reducir costes y como consecuencia ampliar márgenes. Si las llamadas se resuelven más rápido y de manera más eficaz, un teleoperador en vez de atender a 2 personas en 10 minutos puede atender a 4.

Y, por supuesto, como bien dice chatgpt;

“Si bien la IA ofrece muchas ventajas en los servicios de atención al cliente, es importante destacar que el factor humano sigue siendo crucial. La empatía, la comprensión y la capacidad de resolver problemas complejos son habilidades que los agentes de servicio al cliente humanos aportan y que aún son difíciles de replicar completamente con IA. Por lo tanto, la combinación de la IA y los agentes humanos puede brindar la mejor experiencia de atención al cliente en el futuro.”

También hay que destacar que actualmente el 76% de la atención al cliente es por voz, pero cada vez más se está tendiendo a una atención no voz, es decir, por canales como redes sociales, email o chats, aplicando también en los chatsbots, como ya hemos mencionado, la mejoras de la IA.

Toda esta tendencia de transformación digital es clave, ya que va a permitir a las mejores empresas mejorar sus servicios y expandir sus márgenes.

2º Narrativa: La adquisición de Majorel no ha sido una buena operación.

Cuando oparon Majorel, ésta era nuestra 3ª posición en cartera y era una de nuestras principales posiciones porque estaba barata y sobre todo porque creíamos y seguimos creyendo que es una muy buena compañía. Puedes ver la tesis completa donde explicamos por qué creemos en la calidad de la compañía, así como más datos sobre el sector.

A continuación, vamos a ver el comunicado de la adquisición, los aspectos estratégicos y los detalles de la operación. Por último, haremos una conclusión y nuestra opinión.

Comunicado de la adquisición:

Teleperformance ofrece 30 euros por acción por un total de una contraprestación total de 3.000 millones de euros. Los accionistas de Majorel también pueden optar por recibir acciones de Teleperformance a una ecuación de canje de 0,1382 acciones de Teleperformance por cada acción de Majorel, hasta un máximo de 1.000 millones de euros en acciones de Teleperformance.

Los accionistas mayoritarios de Majorel, (i) Bertelsmann Luxembourg S.ar.l. ("Bertelsmann") y (ii) Saham Customer Relationship Investments Limited y Saham Outsourcing Luxembourg S.ar.l. (conjuntamente, "Saham") se han comprometido irrevocablemente a ofrecer sus acciones de Majorel y optarán cada una de ellas por recibir acciones de Teleperformance en lugar de efectivo, dentro del límite arriba indicado.El número total de acciones de Teleperformance dependerá de la elección de otros accionistas.

El Consejo de Administración y el Consejo de Supervisión de la Sociedad acogen favorablemente la Oferta y, en este momento, la consideran en el mejor interés de la empresa, sus accionistas, empleados y otras partes interesadas.

Esta operación está en consonancia con la estrategia del "cubo" de Teleperformance, que consiste en crear líneas de negocio adyacentes, profundizar en los conocimientos especializados del sector y ampliar las actividades de Teleperformance: crear líneas de negocio adyacentes, profundizar en los conocimientos del sector y ampliar las zonas geográficas complementarias.

La combinación Teleperformance-Majorel crea un negocio de aproximadamente 12.000 millones de dólares, líder en servicios empresariales digitales, con una fuerte presencia en las principales economías del mundo.

Aspectos estratégicos:

Los aspectos estratégicos más destacados de la combinación incluyen:

- Capacidades complementarias en varias zonas geográficas - La fortaleza de Teleperformance en América se complementa con la fuerza de Majorel en Europa;

- Aumento de la presencia líder en Asia-Pacífico y África;

- Profundización de la experiencia a través de verticales con una cartera de clientes altamente diversificada, que incluye Tecnología, Banca y Servicios Financieros, Seguros, Viajes, Turismo y Telecomunicaciones, Energía y Servicios Públicos, Comercio Minorista y Gran Consumo, Servicios Gubernamentales y Automoción.

- Mayor escala y capacidades en Confianza y Seguridad;

- Creación de una importante profundidad de gestión;

- Amplia cartera de servicios de transformación digital;

- Un aumento proforma del BPA de 2022 en el primer año antes de sinergias y un aumento del BPA de dos dígitos incluyendo sinergias de costes de ejecución

Además, se esperan sinergias materiales del orden de 100-150 millones de euros, gracias a una mayor eficiencia, un aumento de escala, un mayor potencial para el desarrollo de nuevos productos y el intercambio de mejores prácticas;

- Mantenimiento de la flexibilidad financiera con un apalancamiento de 1,8 veces el EBITDA proforma de 2023 y Teleperformance espera que su calificación BBB se mantenga sin cambios.

Teleperformance espera mantener su calificación BBB, lo que le permitirá ser proactiva en futuras oportunidades de adquisición.

- Alcanzar el objetivo de Teleperformance para 2025 de 10.000 millones de euros en ingresos con 2 años de antelación.

- Para todos los clientes existentes y potenciales: Al cierre de la operación, gracias a las capacidades complementarias de nuestros dos grupos, los clientes se beneficiarán de una fuerza unificada, líder y de alta calidad, que operará en todos los mercados clave del mundo: América, Europa, India, Asia-Pacífico, Oriente Medio y África.

- Para todos los inversores actuales y potenciales: Se trata de un acuerdo inmediato beneficioso para los accionistas de ambos grupos, y el compromiso común de la dirección de ambos grupos es potenciar nuestra creación de valor".

Detalles clave de la transacción:

Los detalles clave de la transacción son los siguientes:

- Teleperformance pretende lanzar, en los Países Bajos, una oferta pública voluntaria para adquirir todas las acciones emitidas y acciones en circulación de Majorel,

- Cada accionista de Majorel tendrá la opción de recibir un pago completo en efectivo de 30 euros por acción (ex dividendo 2022) o, alternativamente, optar por recibir acciones de Teleperformance sobre la base de una ecuación de canje de 0,1382 acción de Teleperformance por cada acción de Majorel ofrecida hasta un máximo de 1/3 del capital social de Majorel (lo que supone una emisión máxima de 4,6 millones de acciones de Teleperformance).

Si el número de acciones de Majorel ofrecidas para su canje por acciones de Teleperformance supera el máximo, las órdenes de oferta se reducirán a prorrata y los accionistas recibirán el importe correspondiente a la oferta.

- Bertelsmann y Saham, titulares cada una del 39,49% de las acciones y derechos de voto de Majorel, se han comprometido irrevocablemente a presentar todas sus acciones a la oferta y a recibir acciones de Teleperformance como contraprestación. Podrían recibir entre 3,7 y 4,6 millones de acciones de Teleperformance (entre c.5,7% y c.7,2% de Teleperformance tras la transacción). dependiendo de las elecciones de otros accionistas de Majorel, y el resto de la contraprestación se pagaría en efectivo.

- Bertelsmann y Saham se han comprometido a un periodo de inmovilización escalonado para las acciones de Teleperformance que recibirán durante un periodo de 12 meses.

- Bertelsmann y Saham apoyan un pago de dividendos para 2022 a todos los accionistas de Majorel en la Junta General de Accionistas de junio de 2023 hasta un importe de 0,68 euros/acción, el punto medio de la horquilla orientativa del 30-50% del beneficio del Grupo en 2022.

- Teleperformance ha recibido de sus bancos compromisos de financiación sobre la base de "fondos ciertos" por un importe de EUR para financiar íntegramente el pago en efectivo y los costes de la transacción. El componente en acciones de la contraprestación se financiará mediante la emisión de un máximo de 4.608.295 acciones de Teleperformance.

Conclusión de la compra de Majorel

Aunque la adquisición pueda parecer cara, al pagar un 43% de prima, la realidad es que Majorel estaba demasiado barata y TEP ha pagado un múltiplo razonable de 16x de PER y 8 de Ev/EBITDA. Hay que tener en cuenta que Majorel estaba creciendo al 11% en 2023 y creció un 19% en 2022.

Gracias a esta adquisición, TEP refuerza su presencia en Europa, África y Asia, creando la mayor empresa de CX a nivel global. Majorel es muy fuerte en el tercer y cuarto mercado de externalización (Alemania y Francia), donde Teleperformance es relativamente débil. La combinación Teleperformance-Majorel creará una empresa de escala significativa en Asia y África, dos de las mayores oportunidades geográficas para el futuro.

Se consigue el objetivo que se habían marcado para 2025, alcanzar los 10 billones de euros, es más, los superaría ya que contando ambas compañías se estima que llegarían a los 12 billones en 2023. Además, estiman unas posibles sinergias de 100-150 millones de euros que permitirían conseguir uno de los mayores ratios de rentabilidad y un flujo de caja libre neto de más de 1 billón de euros, según palabras de su CEO.

Los 3 billones de euros se pagarán: 2B en efectivo y 1B en acciones de TEP, lo que supondrá un aumento del 8% en el número de acciones totales de la empresa. El canje lo han hecho valorando las acciones de TEP a 217 euros, muy por debajo de como cotiza actualmente, por lo que, aunque vamos a tener que pagar impuestos, en vez de esperar a recibir las acciones, por nuestro lado hemos decidido vender Majorel y comprar TEP a los precios actuales ya que podemos comprar más acciones con menos dinero.

En relación con el apalancamiento, éste será de 1,8-1,95x deuda neta/EBITDA, es decir, por debajo de 2x, un endeudamiento más que razonable para la solvencia de la empresa, su rentabilidad y generación de caja.

Por último y no menos relevante, destacar lo que han hecho Bertelsmann y Saham, los principales accionistas de Majorel, claves de nuestra tesis, en la empresa de Luxemburgo. Pues bien, ambos han decidido recibir todo en acciones de TEP hasta el máximo de acciones que se van a emitir, 4,6 millones, siempre y cuando el resto de accionistas no decidan también escoger las acciones. En su defecto, podrían recibir entre 3,7 y 4,6 millones de acciones de Teleperformance, es decir, entre c.5,7% y c.7,2% del total del capital convirtiéndose ambos en uno de los mayores accionistas tras la adquisición. Este dato nos dice mucho de lo que piensan de la operación y del futuro de TEP.

Aunque lo podréis ver en detalle en la tesis de Majorel, me gustaría explicaros quiénes son y serían los principales accionistas de TEP:

Berstelsmann: es un grupo empresarial de carácter internacional con sede en Gütersloh, Alemania. Es una de las mayores empresas de medios de comunicación del mundo que, además, opera en el sector de los servicios y en el educativo. Carl Bertelsmann fundó la compañía en 1835 como editorial de libros. Tras la II Guerra Mundial y bajo la dirección de Reinhard Mohn, Bertelsmann pasó de ser una empresa mediana a convertirse en una gran corporación que, además de libros, ofrece televisión, radio, revistas y servicios. En el ejercicio fiscal 2015, las principales divisiones de la empresa estaban constituidas por RTL Group, Penguin Random House, BMG, Arvato, Bertelsmann Printing Group, Bertelsmann Education Group y Bertelsmann Investments. Bertelsmann es una compañía que no cotiza en bolsa, que sigue siendo controlada en gran medida por la familia Mohn.

Saham Group es una empresa de inversión africana que opera en una variedad de industrias y servicios humanos esenciales. Impulsado por su fuerte enfoque empresarial, Saham comenzó en el sector de los seguros, llegando a convertirse en el líder de la industria de África. Después de vender su negocio de seguros en 2018, el Grupo ha crecido hasta convertirse en un jugador internacional con experiencia en una variedad de sectores, aprovechando las asociaciones estratégicas dirigidas en sectores como los servicios de experiencia del cliente / BPO, bienes raíces, educación y la agricultura. Moulay Hafid Elalamy (nacido el 13 de enero de 1960) es un empresario y político marroquí. Es el fundador y propietario del Grupo Saham. Fue ministro de Industria, Comercio y Nuevas Tecnologías de Marruecos hasta 2021.

En conclusión, creemos que estamos ante una muy buena operación realizada a buenos múltiplos, que permitiría crear valor para el accionista, creando el mayor gigante de CX del mundo, haciendo crecer su posición de dominio, impulsando sus ventas, expandiendo los márgenes y aumentando la generación de cash, dejando la empresa en una situación privilegiada para aprovechar las nuevas herramientas digitales y de IA. Y por supuesto, teniendo como principales accionistas al propio fundador y CEO de la empresa, y a 2 accionistas outsiders que ya hemos visto con Majorel cómo velan por los intereses de los accionistas.

Tendencia al offshore + teletrabajo = expansión márgenes

Por último, dos de los drivers, además de la IA ya mencionada, que van a catapultar la expansión de los márgenes y que ya lo está haciendo en 2023 son:

Tendencia al offshore: esto es que la atención al cliente se haga en países fuera del país donde propiamente se está prestando el servicio. Por ejemplo, los servicios de atención al cliente se ofrecen en EEUU, pero el teleoperador que atiende al cliente está el Colombia. Esto se realiza para reducir costes, y es una práctica habitual que, sobre todo, se utiliza en época de crisis donde los empresas quieren ahorrar al máximo sus costes. Desde 2020, existe una clara tendencia al offshore, creciendo un 11% anualmente. Se estima que siga creciendo en los próximos años a ritmos de doble dígito.

Teletrabajo: al offshore se suma la tendencia del teletrabajo, tendencia cual vino impulsada en 2020 tras la pandemia y que ha venido para quedarse, por lo menos en este sector, donde el servicio se puede ofrecer con la misma calidad estes en una oficina o en casa. Actualmente el 50% de la fuerza laboral teletrabaja.

En definitiva, tanto un mayor servicio offshore como el teletrabajo permiten a TEP disminuir costes y aumentar sus márgenes. Hecho que ya está pasando tal y como comunicaron en la última presentación de resultados, donde subieron el guidance del márgen EBITA del 15,7% al 16%, por estos dos motivos mencionados.

Es interesante ver la resiliencia y lo bien que ha aguantado el negocio de TEP durante años de recesión e incertidumbre económica.

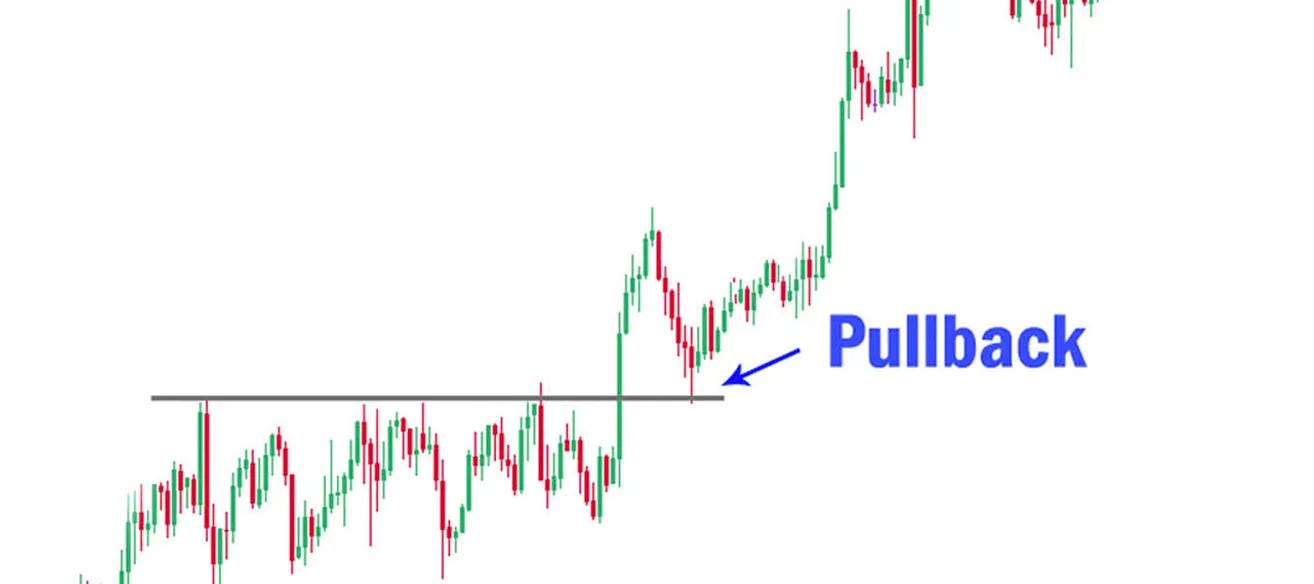

En TEP, como en empresas de servicios de IT e ingeniería como Nagarro o Endava (tesis completa), el comportamiento de sus negocios (siempre y cuando mantienen la calidad de sus servicios y posición de ventaja en el mercado) suele ser comportarse como un movimiento que en el análisis técnico se llama pull back, es decir, decrecimiento para después rebotar y crecer por encima del punto de partida:

El comportamiento de este tipo de negocios en épocas de incertidumbre económica suele ser así:

Año que empieza la crisis: las ventas bajan el ritmo de crecimiento, y según el tamaño de la empresa suelen ser planas o crecer menos. Esto es debido a que las compañías ya tienen contratos y proyectos en marcha que deben ser ejecutados. Lo que hace disminuir las ventas son los nuevos proyectos de clientes existentes o nuevos que decrecen debido al entorno económico desfavorable. Los márgenes suelen bajar un poco porque los clientes existentes con proyectos en ejecución piden eficientar costes.

Año +1: si la incertidumbre económica sigue, las ventas seguirán contrayéndose y se seguirá buscando eficientar costes, lo que puede hacer bajar los márgenes. Esto no quiere decir que las ventas decrezcan, puede ser que sigan creciendo, pero en menor medida.

Año +2: la economía se recupera, todos los proyectos que estaban en el backlog (visita la guía de métricas) se reactivan, los clientes nuevos despliegan nueva inversión y ya no hay foco en los ahorros. El crecimiento de este año suele ser muy fuerte. Este comportamiento también puede darse en el año 1, si la recesión no es duradera y hay más certidumbre económica.

Por ejemplo, si nos fijamos en TEP, en 2008 siguió creciendo a buen ritmo, en 2009 (año +1) las ventas crecieron 3,5%, pero bajaron márgenes, y en el año 2010 volvieron a crecer fuerte +11,23%. En 2020 en vez de 3 años fueron 2, en el propio 2020 crecieron un 7%, pero bajaron el beneficio operativo un 7%, y al año siguiente crecieron un 24% sus ventas y un 12,13% el operativo.

Os dejamos también otros ejemplos como Endava o EPAM que fueron explicados en este boletín:

Daniel Julien - Fundador y CEO

Daniel Julien es el fundador y CEO actual de Teleperformance. Tiene 70 años y creó TEP en 1978 y, desde entonces, ya habéis visto antes el rendimiento y creación de valor que ha realizado, por lo que poco más se puede añadir.

Os dejamos una entrevista suya para que podáis conocerlo un poco mas:

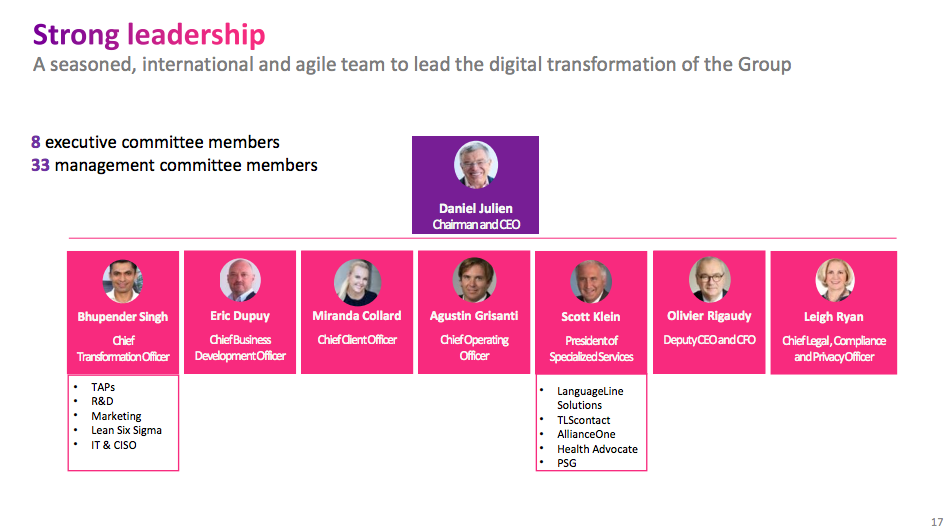

El resto de la directiva es la siguiente:

Como podéis ver, es muy interesante cómo el foco está puesto en 2 directivos: el director de transformación digital, el indio Bhupender Singht, y el presidente de la vertical de servicios especializados, donde se encuentran muchos de los productos y verticales adquiridas, como TLS contact o PSG ya mencionados.

Bhupender Singh nació el 14 de diciembre de 1972. Obtuvo un MBA en el IIM de Ahmedabad y un B-Tech en el IIT de Delhi. Fue galardonado con la Medalla de Oro del Instituto IIM y la Medalla de Plata del Instituto IIT por sus logros académicos. Singh es actualmente Presidente de Transformación de Teleperformance. Dirige la transformación interna y externa de la empresa, que ha pasado de ser una empresa líder en experiencia del cliente omnicanal a convertirse en un líder mundial en servicios empresariales digitales integrados.

Antes de asumir su cargo actual, el Sr Singh fue consejero delegado de Intelenet Global Services, adquirida por Teleperformance en 2018. Había entrado a formar parte de Intelenet en 2007 tras la adquisición de Travelport India Service Operations, donde también ocupó el cargo de Consejero Delegado. Anteriormente, ha trabajado en destacadas consultoras como McKinsey y Booz Allen Hamilton, Inc. A lo largo de sus 24 años de carrera, ha dirigido tareas críticas centradas en el cambio y la transformación de empresas, estrategias de crecimiento y fusiones y adquisiciones.

Para nosotros, Bhupender Singh es una de las personas clave en el futuro de TEP.

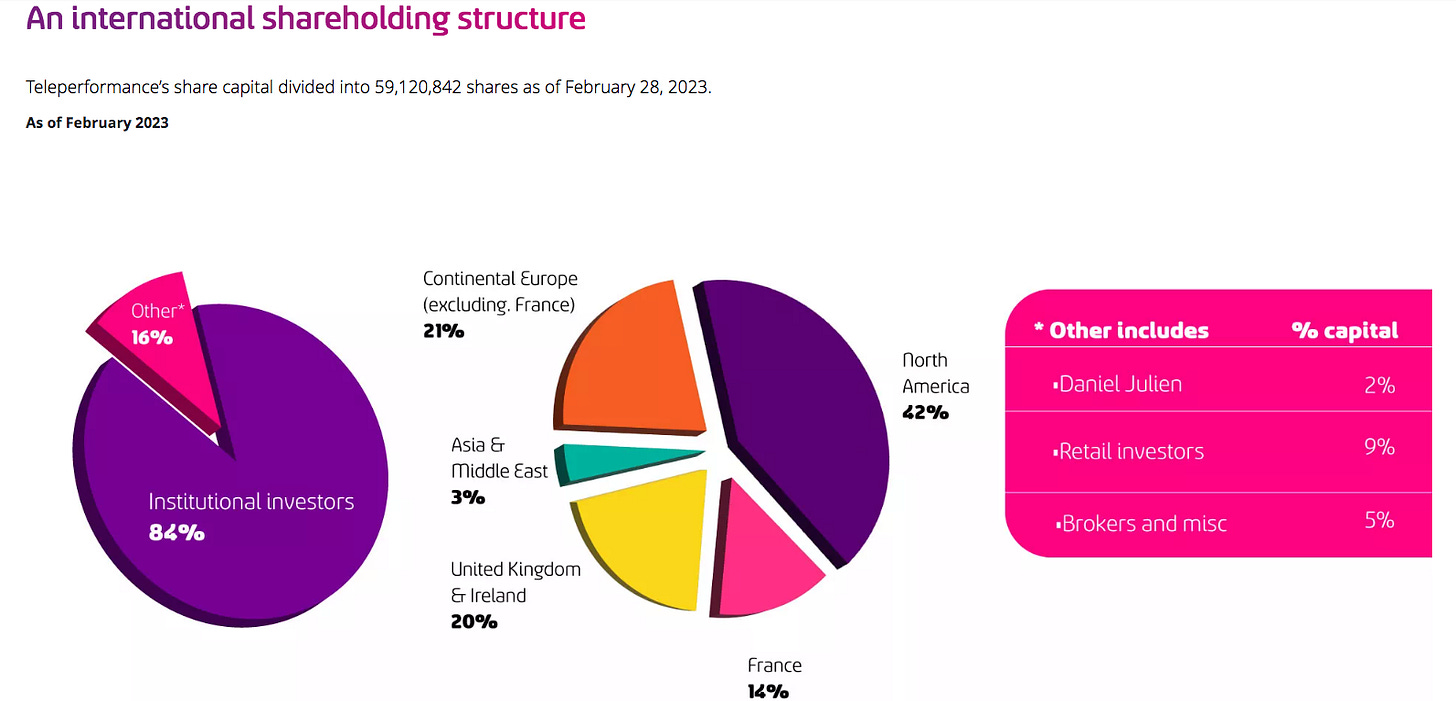

¿Cómo está compuesto el accionariado?

El 84% del capital está en manos de inversores institucionales, el 5% en brokers, el 9% en inversores retail y el 2% en manos del fundador Julien.

Su participación de casi el 2% (1.1 millones de acciones) en Teleperformance valora su fortuna actualmente en unos 174 millones de euros.

Destacar que si finalmente se realiza la adquisición de Majorel, Bertelsmann y Saha podrían llegar entre el 5,7% y 7,2%, convirtiéndose en accionistas de referencia.

¿Qué han hecho los insiders con las bajadas de la acción?

Como podéis ver, 1) en la bajada tras el desplome en noviembre por el caso de Colombia mencionado, 2) y la bajada el día que se comunicó la adquisición de Majorel, los directivos de TEP compraron acciones.

En concreto el CEO compró alrededor de 3.5 millones de euros.

Posteriormente a estas compras, el 29 de mayo la propia empresa comunicó la venta de acciones por parte del CEO por el siguiente motivo:

Teleperformance, líder mundial en servicios empresariales digitales, ha anunciado que Daniel Julien, Presidente y Consejero Delegado de Teleperformance, venderá alrededor de 25.000 acciones de Teleperformance, en varias transacciones, para de Teleperformance, en varias transacciones, para hacer frente a la carga fiscal inmediatamente exigible en los EE.UU. desencadenada por el devengo de las acciones de rendimiento que le fueron asignadas en virtud del plan de 29 de julio de 2020. El número de acciones y los precios unitarios medios se notificarán a la AMF, la autoridad francesa de los mercados financieros, a medida que se ejecuten las transacciones, y serán objeto de divulgaciones individuales relativas a las operaciones realizadas por las personas físicas mencionadas en el artículo L. 621-18-2 del Código Monetario y Financiero francés sobre las operaciones con valores mobiliarios

Si estimamos que la mayoría del patrimonio de Daniel Julien son sus acciones de TEP y que se le está exigiendo una deuda fiscal de forma inmediata, podemos llegar a entender que utilice sus acciones, un activo líquido, para hacer cash y poder hacer frente a la carga de forma rápida. Entendemos que el 27 de abril, cuando Daniel compró 20k de acciones, no creía que fuera a tener que hacer frente a este pago fiscal semanas después, ya que por rentabilidad la operación no ha sido buena para él viendo los precios a los que compra y vende posteriormente.

Hay que volver a citar, por poner en perspectiva, que, a pesar de la venta de 20k, Daniel sigue teniendo más de 1 millón de acciones.

La estrategia histórica de asignación de los beneficios ha sido la siguiente:

TEP ha utilizado el cash generado principalmente para seguir mejorando su negocio con el desarrollo de nuevos productos y servicios, para comprar otras compañías y, en determinados periodos, pagar deuda necesaria para esas adquisiciones.

Hay que destacar que el coste de la empresa en stock options solo representa el 1% del total de ventas.

Ocasionalmente, como en noviembre del 22 cuando las acciones se desplomaron, realizaron un programa de recompras de acciones 150 millones de euros. Y, por norma general, pagan un dividendo entorno al 35% de pay-out, es decir, un 35% de los beneficios se destinan a pagar dividendos. Hay que entender que, a diferencia de las empresas pequeñas que solemos analizar, TEP es una compañía grande, por lo que es entendible este pago de dividendos.

Creemos la estrategia seguirá siendo muy parecida:

Una pregunta que el lector puede hacerse es, si la acción está ahora tan barata, por qué no hace recompra de acciones. El motivo está en la adquisición de Majorel, donde van a invertir €2 billion en su compra. Actualmente todos sus beneficios irían destinados a esta operación, que situará el nivel de apalancamiento en 1,8x deuda neta/ebitda, manteniendo la calificación BBB (S&P).

No obstante, y a pesar de que es muy improbable que se lleve a cabo por la tradición de dividendo de la empresa, en nuestra opinión, a estos precios las acciones ofrecen a largo plazo una rentabilidad mayor que los dividendos, por lo que no veríamos mal que no dieran dividendo este año, y utilizaran ese capital para recomprar acciones.

El ratio deuda/EBITDA actual y, si finalmente no se realiza la compra de Majorel, sería de 1.5x. A continuación, podréis ver más detalles de la deuda, destacando su coste de 1,88%:

Tras la compra de Majorel, el apalancamiento subiría a 1,8-1,95x, por lo que quedaría por debajo de 2x y en nuestra opinión más que correcto para este tipo de empresas tan consolidadas y con una generación de caja buena.

Para nosotros, el principal riesgo reside en el empeoramiento de sus servicios y productos. Actualmente y tras la operación de Majorel, TEP se va a convertir en la mayor empresa de CX del mundo, su posición de dominio se va a ver incrementada.

Por ello, el principal riesgo al que se enfrenta TEP está en que el resto de competidores ofrezcan mejores servicios y productos, y es lo que nosotros como inversores tenemos que vigilar.

Va a ser clave toda la transformación digital que se está produciendo en la industria, ya no solo con la IA, sino con otros productos digitales como el Metaverso (Noticia sobre avances que TEP esta haciendo en el sector Metaverso) o el cloud. Recientemente, por ejemplo, TEP ha recibido la designación AWS Service Delivery Partner que distingue a Teleperformance por demostrar una experiencia técnica especializada en la entrega de soluciones de Amazon Connect en AWS con éxito demostrado para los clientes.

En este sentido, creemos que las empresas grandes son las que más capacidades van a tener para avanzar en el desarrollo de nuevos productos digitales basados en herramientas tecnológicas como el cloud o la propia inteligencia artificial IA.

Una de las tareas que como inversores tenemos que monitorizar es la evolución del negocio de nuestra propia empresa y de sus competidores.

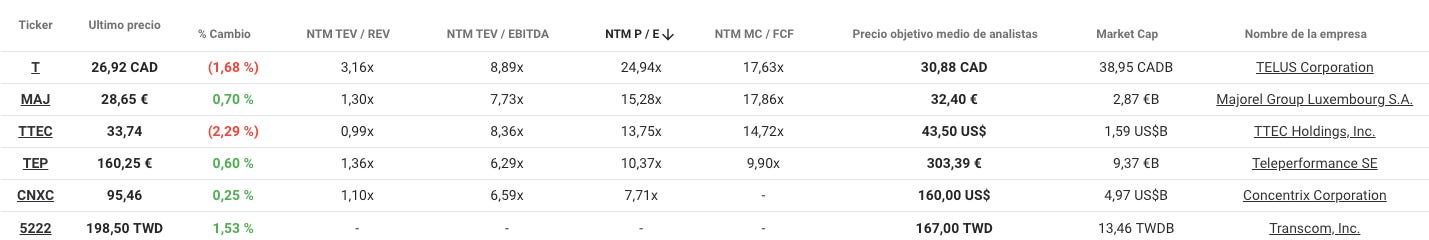

Por ejemplo, el competidor más cercano a TEP es Concentrix.

Concentrix en la presentación de resultados del Q1 comunicó que creció en ventas un 6,5%, pero decreció un 19,6% el beneficio por acción.

Otro competidor es Telus International:

Telus en el Q1 presento un incremento de ventas del 15% y un decrecimiento de ingresos por acción del 61%.

En cambio, TEP comunicó un crecimiento de ventas -quitando contratos relacionados con el covid- del 8,9%, y un 2,2% incluyéndolos. No ofreció números sobre el beneficio por acción, pero dio un forecast para todo el año 2023 de crecer un 7%, incluyendo contratos del covid, y subió el guidance del margen EBITA al 16% por los motivos del offshore.

Este guidance se quedaría obsoleto si finalmente se produce la adquisición de Majorel, que creció un +11% en ventas, y comunicó que esperaba acabar el año entre un +7% y 11%, y un margen EBITDA entre el 16,5-17%.

A continuación podéis ver los datos clave a monitorizar en las presentaciones de resultados y noticias del empresa y competidores:

Media histórica de múltiplos:

PER: entre 17-18x

EV/EBIT: entre 12-13x

EV/EBITDA: entre 8-9x

Cap/FCF: 20x

Comparativa con PEERs cotizados:

Previo al comunicado de la intención de compra de Majorel, el objetivo de TEP era alcanzar para 2025 unas ventas €10 billones y un margen EBITA del 16%. Con la adquisición de Majorel, estos objetivos estarían cumplidos 2 años antes, pues se estima a fin de 2023 unas ventas cercanas a los €10,9 billions con un márgen posiblemente superior al 16% post-sinergias.

Actualmente, post-adquisición TEP, contando con los números mencionados, estaría cotizando a:

A continuación, hemos realizado 3 posibles escenarios de valoración con sus diferentes variables y su potencial valor en 5 años con su % (CAGR) Compound annual growth rate.

Todos los escenarios cuentan con la adquisición de Majorel.

Especificaciones de cada escenario:

Escenario normal: alcanza los €10.9 billions de facturación, esto un +34% respecto al año anterior. Márgenes operativo del 16% como han comunicado. Aumentamos 4,6 millones de acciones y deuda del 1,95x. Al mismo múltiplo que han valorado Majorel del 16x (aunque creemos que el múltiplo para TEP debe ser mayor por su mayor liquidez y posición de dominio)

Escenario malo: tras la unión solo hacen €9.9 billions. Los márgenes operativos no suben del 12%. Solo crece un 4% en 4 años. Múltiplo deprimido de PER 10x.

Escenario bueno: mismo escenario que el normal, con las únicas diferencias que ampliamos márgenes en 2027 al 20% por sinergias y utilizamos el múltiplo histórico de PER 18x.

BONUS - PDF resumiendo la tesis

Por último, y solo para suscriptores de pago, os daremos un enlace para que podáis descargaros vuestra una presentación en pdf donde se resume la tesis vista hoy: